引言

說到存金融股,我身邊同溫層幾乎每個KOL都會先愣一下,然後委婉地說「嗯...還不錯啊」,然後回頭在自己的Telegram群表示「實在是不喜歡存股這個字。」

不可否認的,存股雖然理論跟實際都不是最好的選擇,但卻是可以執行的相對容易的選擇、而且也比沒存股之前的選擇好。比如沒有存金融股前,可能把錢花在不知所謂的地方、或是跑去買合一、Hertz,那存金融股這個習慣的推廣與建立,也的確是幫助許多人。

長期有紀律的管理投資是好事。今天這文不是要文人相輕,就是來看看小模範生國安基金的配置,看看存股可能會面對到的真實問題,以及什麼樣是一個從A到A+的選擇。

一樣先介紹我們團隊精心準備的線上課程。

【24單元入門投資科學、一次搞懂投資必備知識! 】上架Hahow好學校了,已經突破1000人參加,隱藏單元「臺灣投資決策個案分析」與「常見市場投資Q&A 」已成功解鎖。

** 限時49折倒數六天 即將截止**

立刻看詳情

🔎=> https://bit.ly/31ayF5f

財報狗、股癌 Gooaye-- 謝孟恭、MacroMicro 財經M平方創辦人Rachel、 李柏鋒與十二位財經專家重磅推薦:設計給多數人的第一門投資必修課。

全面了解關於投資與金融市場的重要知識與全貌,做出屬於自己的科學化的投資決策。

#限時預購四九折最後倒數六天即將截止

#一次搞懂關於投資必備的知識

#二步驟完成留言分享就直接抽AppleIphone12與好友一起看股看課

#美國金融日記最值得信賴的投資科學知識平台

完整課程資訊 => https://bit.ly/31ayF5f

正文

之前有提到,許多KOL一致同意韋禮安投資組合是個適合多數人的組合。

很多人問說,如果我就是想要選股、就是想要玩台股、但也想要選一些標的長期投資 (or 存股),有沒有好的範例可以參考?

正好最近回顧到國安基金的操盤,來拿國安基金的例子看一下有哪些值得參考的地方

國安基金個案背景

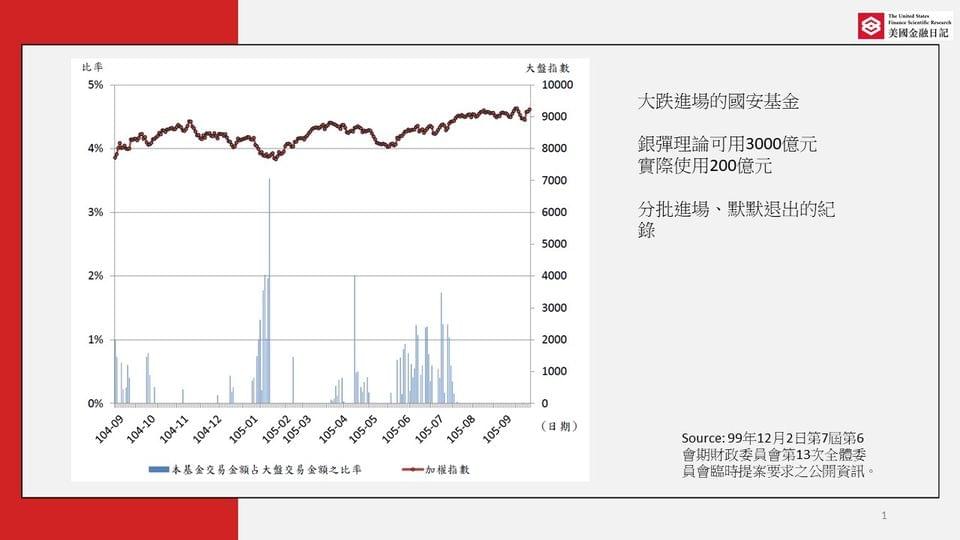

國安基金從2000年開始,理論上可以使用的資金很多,但實際執行通常不到最大規模的10%。從2000年到現在總共進場七次,這次COVID是第7次進場。

除了創立那年第一次政權交替(2000年)是虧損外,其餘五次分別賺226億、35億、319億元、37億元、12億元,換成報酬率分別是18%、218%、53%、8.73%、6.16%。

這個個案選第六次,也就是報酬率最低的6.16%來看。因為第六次是我個人認為護盤理由最薄弱的一次進場,所以這個報酬率是比較標準報酬率,沒有參雜其他的風險溢酬 (比如提供流動性等),更貼近一般好的配置建議。

2015年8月26日開會決定基金進場,從9月開始到隔年2月分批買進。

你可能會看圖覺得這是個平盤,但這個看起來平淡的圖是事後的結果。在進場時新聞標題長這樣:「全球股災敲響經濟喪鐘,台股跌幅史上最慘,你還在怪證所稅嗎?」

從圖上看起來,每天國安基金的交易量基本上佔大盤成交量1%以下,跟我們印象中的用喊的就有效的策略是一致的。(美國Fed對債市的PMCCF也是0購買、債市直接回穩)

在宣告進場後,即便沒有買進太多的個股,股市持續上漲。一直到隔年1月回跌時,國安基金才這時候大量進場,在股市低點買進最多的股票,單日佔總交易量約3-4%。

至此,總共買了196億元台幣,在29檔股票當中,圖二、三有完整的清單。

出場策略與收益

在2016年4月13日後,開始陸續出場。

基於緩漲急跌的特性,出場的步調平穩很多,在4月到9月五個月之間,平均分攤在每個月陸續賣出。同時大盤也在一邊退場時一邊上漲,直到2016年9月21日完成退場,總結護盤任務。

大盤從 "台股跌幅史上最慘"的7675點上漲到8531點,約為11.15%,市場回復到樂觀狀態,達到政策目的。

整個護盤沒有額外的成本,反倒是國安基金自己也同時賺了大約12億元 (7%左右),與Equity Premium一致。

存股要先把存跟買股兩件事情拆開,不要讓存這個字眼讓你感覺好像在做一件穩賺不賠的事情 (當然Equity Premium 平均7%、定存平均1% 都是平均增加資產沒錯)。實際上執行的行為還是買股,只要是買股,都有波動性的存在。

波動性是說,平均雖然是7%,但是不同時間進出場有很大差異,可以是-10%、也可能是10%。

通常多數操作都會假設 "不能完美掌握進出場時間"。在這種狀況下,單存金融股的波動性是很大的。

從國安基金這個成功的進出來看,總共獲利12億元,29檔股票有22檔獲利、7檔虧損。而金融股他們選了8檔,有4檔對整個組合帶來主要虧損,包括買國泰金虧損9000萬、買富邦金虧損8000萬,虧損的交易還有玉山金和元大金。

如果只持有個別股票,會面對個股的高波動,有機會多賺、但也有機會大賠,即便是好的公司。所以如果單壓玉山金,那麼可能就會在一波大好情勢中,成為少數虧損的那個。這不是玉山金不好,而是本來市場短期波動就受到許多因素綜合影響。

存股還有一個潛在風險

存股某方面隱含著100%配置在股票市場的特色。在韋禮安組合的個案我們已經談過,根據不同的風險喜好、每個人有屬於自己最佳的選擇。

100%配置在市場某方面也沒什麼問題,缺點就是高波動率、上下震盪大、進出場時機重要。年輕人玩TSLA上漲40%、下跌20%,都玩得開心,但如果是為了存錢買房規劃、甚至退休規劃、子女教育基金,把100%配置在股市風險承受度要夠高。

至少把過去下跌的虧損,拿來對照自己現在的投資組合,看看自己的承受度。

主動選股的標準之一

雖然主動投資,平均沒有比較好的績效 (Jensen 1968;Fama 1970);但是好的主動投資,長期具有持續良好的績效(N Gârleanu, LH Pedersen 2018)。

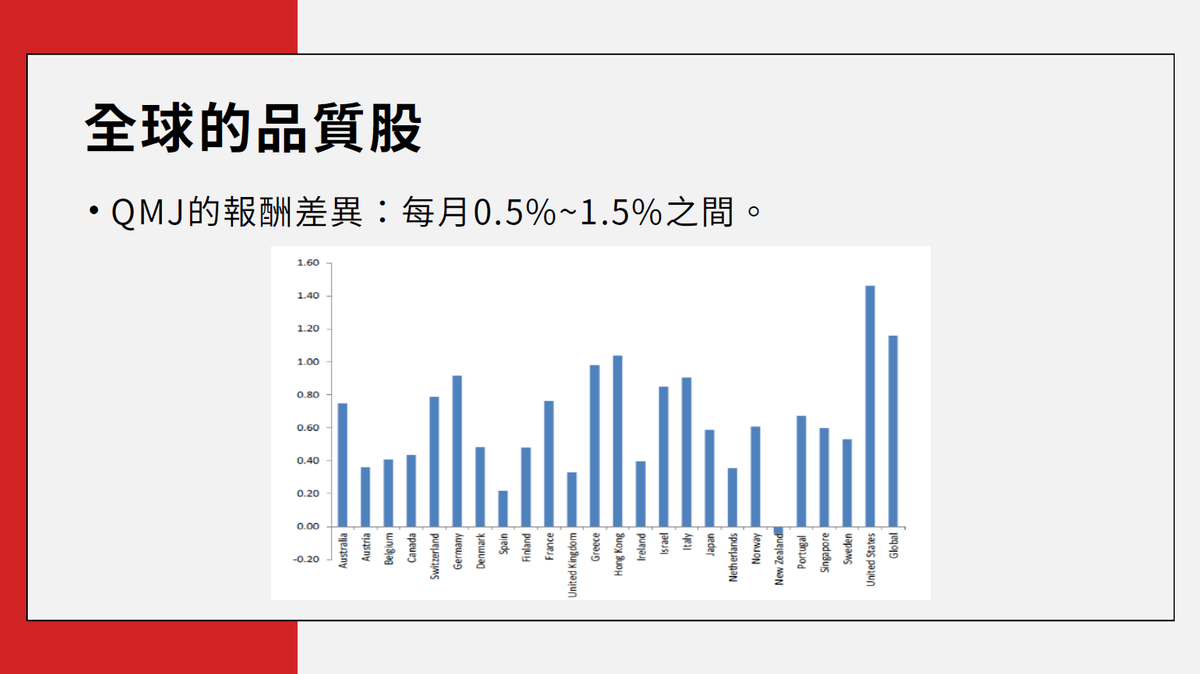

對於個股的特性,表現,報酬,有滿山滿谷的數據。其中,在某方面,高報酬率的品質股 (Asness et al 2018 2019) 的標準很符合多數人喜愛的特性。

他們定義了一個品質指標,由 獲利能力、股利率、資金成本 (風險)、成長率所構成。在每個月利用這個指標選擇,建立交易策略,買進高品質股、賣出低品質股、觀察在全球的交易表現。

圖四是全球的品質股表現。品質股的年化報酬大概在6%到18%之間,而在全球的金融市場都有一致的表現。

總結

存金融股,相較於道聽塗說買(一堆主力控盤的)股,平均是會有比較好的表現。同時友善提醒:

- 存股=買股。個股擁有高波動率,進出場時間會大量影響收益。即便是優等生股票都能夠帶來大量虧損。盡可能足夠分散。

- 長期資金規劃需要留意資產配置,使投資選擇與理財目標一致。

- 由於無法完美掌握每一個波動,分批買入是常用策略,確保收益不會受到個別事件大幅度影響。存股經常有分批進場的優點。

- 品質股符合許多人心中的存股標準。在全球多個國家的數據顯示,品質股平均擁有6%-18%的年化超額報酬。

References:

[1] Asness, Clifford S., Andrea Frazzini, and Lasse Heje Pedersen. "Quality minus junk." Review of Accounting Studies 24.1 (2019): 34-112.

[2] Asness, Clifford, et al. "Size matters, if you control your junk." Journal of Financial Economics 129.3 (2018): 479-509.

想認真了解投資但經常找不到完整與可靠的資訊?

美國金融日記團隊用心製作的獨家投資科學課程,帶你用一百二十年的數據與科學發現,認識不確定的投資與金融市場中確定的基本事實與知識。

【24單元入門投資科學、一次搞懂投資必備知識!】

就在Hahow好學校 => https://bit.ly/31ayF5f

#限時預購四九折倒數六天截止

#參與人數超過一千人一次搞懂投資知識的最好時機就是現在

目前預購已經結束,於Hahow好學校正式開課。

撰稿:美國金融日記團隊

文章出處:美國金融日記 粉絲專頁